Em que consiste a teoria do trade-off?

A teoria do trade-off é um teoria financeira que defende a existência de uma estrutura de capital ótima, isto é, um rácio ótimo de capital próprio e capital alheio, que permite maximizar o valor da empresa. De acordo com esta abordagem, a empresa procura o equilíbrio entre os custos em que incorreria no caso de falência e os benefícios de emissão de divida (nomeadamente em termos de poupança fiscal e de ganhos de alavancagem financeira), estabelecendo um valor objetivo para o endividamento.

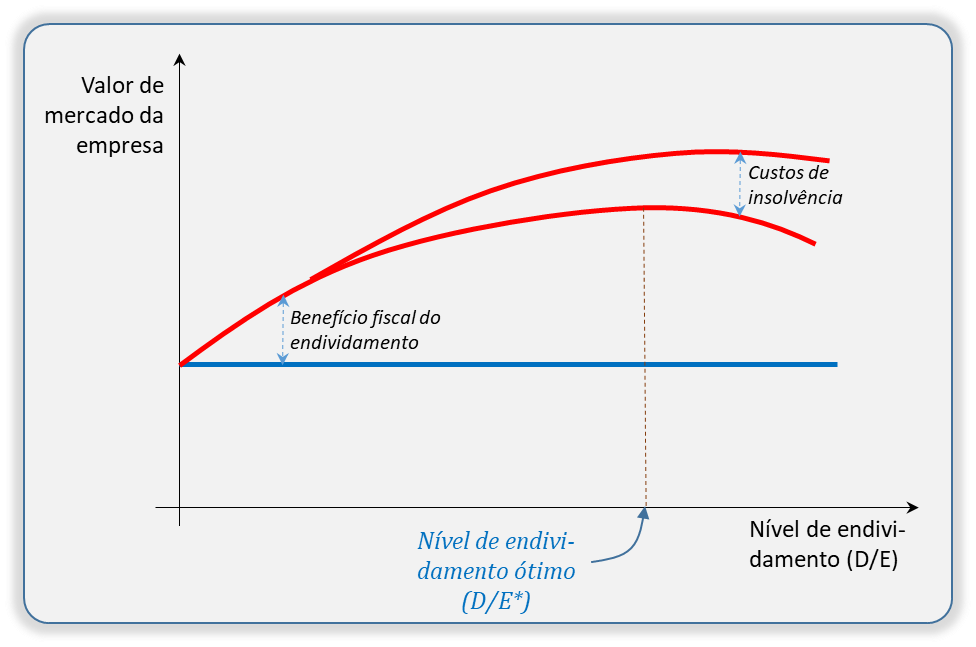

À medida que a empresa vai aumentando o seu nível de endividamento, também aumenta os ganhos fiscais associados ao endividamento, além de poder ter maiores ganhos com a alavancagem financeira, o que leva a empresa a aumentar os seus resultados e, por essa via, o seu valor. Contudo, à medida que aumenta a dívida, também aumentam os custos associados ao endividamento (p.e. juros), bem como o próprio risco financeiro. Assim, a empresa deve ir contrabalançando os impactos do benefício fiscal com as dificuldades financeiras, de forma a atingir um ponto de endividamento que maximize o seu valor.

Miller Merton, economista norte-americano e um dos maiores estudiosos da estrutura de capital ótima, desenvolveu os seus estudos através de um modelo que introduz a fiscalidade para empresas e investidores, desenvolvido com base no ordenamento fiscal dos Estados Unidos e que assenta em alguns pressupostos tais como: taxas de impostos progressivas para os rendimentos de pessoas singulares; taxas constantes e idênticas para todas as empresas para os rendimentos empresariais; taxas de juros diferentes para acionistas e obrigacionistas; títulos de dívida emitidos pela empresa não têm risco; os juros refletem a totalidade dos custos, ou seja, não existem comissões bancárias e outros custos e parte do pressuposto que os resultados das empresas são distribuídos na sua totalidade.

Segundo Miller, a aplicação de taxas de imposto progressivas aos investidores provoca o desequilíbrio no mercado da dívida e em simultâneo as empresas alteram a sua estrutura de capital, de forma a usufruírem dos benefícios fiscais. Enquanto os investidores sujeitos a taxas de tributação superiores às taxas suportadas pelas empresas são facilmente captados pelas empresas que têm menores níveis de endividamento, os investidores com taxas de tributação inferiores serão captados pelas empresas com níveis de endividamento maiores. Numa situação de equilíbrio a política de endividamento é irrelevante para o valor da empresa não existindo desta forma o nível ótimo de endividamento para cada empresa. Contudo, verifica-se a existência de uma estrutura ótima de capital para cada classe de rendimentos equivalentes. Assim, o ponto de equilíbrio da estrutura de capital ótima será atingido quando a taxa de imposto suportada pelas empresas for igual à taxa de imposto suportada pelos investidores. Por sua vez, a presença de taxas progressivas de tributação sobre os rendimentos dos investidores e o seu desfasamento relativamente à tributação sobre os rendimentos das empresas faz com que exista um desequilíbrio no mercado da dívida.

Em conclusão, a teoria do trade-off reconhece o endividamento como fator gerador de vantagens para a empresa, resultantes da poupança fiscal que confere, caso a empresa detenha capacidade para gerar resultados que permitam usufruir das ditas poupanças fiscais. Por outro lado, reconhece que, apesar das vantagens proporcionadas pelo endividamento através da poupança fiscal, a partir de determinado nível o endividamento aumenta o risco de insolvência e, consequentemente, surgem os custos de insolvência, influenciando negativamente o seu valor. Além de potenciar a existência dos custos de insolvência, leva também ao surgimento de ‘custos de agência’, resultantes dos interesses conflituosos entre acionistas e credores, incluindo, entre outras fontes de custo, os gastos em que incorrem os credores com a vigilância das atuações dos acionistas com o intuito de salvaguardar os seus interesses financeiros.